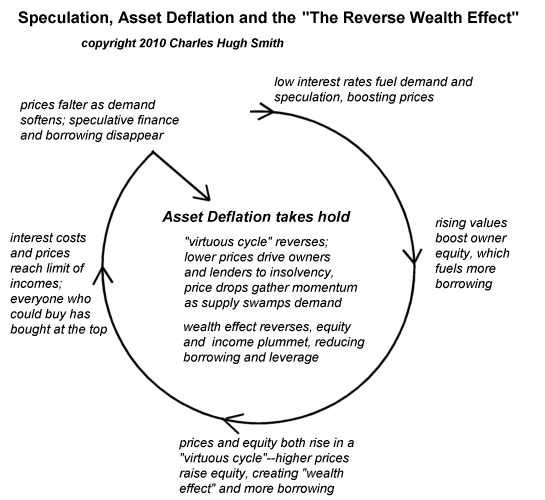

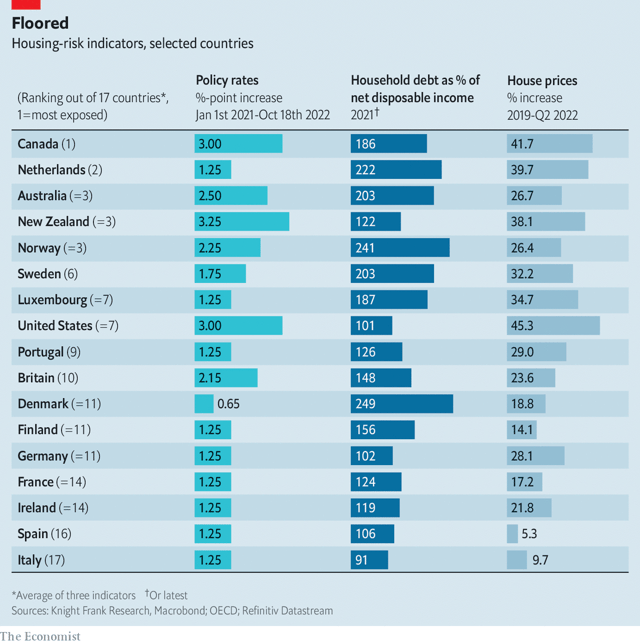

De hoge hypotheekverstrekkingen (tot 100% van de woningwaarde) en de aflossingsvrije hypotheken in Nederland vind de ECB zorgelijk. Het derde kwartaal van 2023 hadden Nederlanders 768 miljard euro aan hypotheekschuld openstaan en zo’n 50% hiervan is aflossingsvrij. Veel mensen huren hun huis in feite van de bank met een forse hefboom op de huizenprijzen.

Aflossingsvrije hypotheken zijn hypotheken waarbij gedurende de looptijd alleen rente wordt betaald en geen aflossingen op het geleende bedrag. Aan het einde van de looptijd dient het volledige bedrag ineens te worden afgelost. Dit kan problematisch zijn als de waarde van de woning is gedaald of als de lener niet genoeg spaargeld heeft om de hypotheek af te lossen.

Volgens Vereniging Eigen Huis geven de sterk gestegen huizenprijzen veel huiseigenaren “een veilig gevoel”. Hypotheekadvieurs Hypotheekverkopers maken hier gebruik van door ouderen aflossingsvrije seniorenhypotheken aan te smeren.

Toen hypotheekaanbieders in 2018 op aandringen van de AFM begonnen met het waarschuwen van huishoudens met een aflossingsvrije hypotheek, waren er daar in ons land nog bijna 1,7 miljoen van. Minder dan de helft heeft actie ondernomen om hun risico op een restschuld te verminderen. Het aantal huishoudens met een hoog risico op restschuld was in 2020 nog ruim 577.000.

Eind 2023 moesten de grootbanken een plan indienen bij de ECB waarin ze uiteenzetten hoe ze de komende jaren deze risico’s in hun portefeuille zullen verminderen. Volgens De Hypotheekshop zullen er drie maatregelen in deze plannen waarschijnlijk veelvuldig voorkomen:

Ten eerste zal het verhogen van een bestaande hypotheek alleen mogelijk zijn met een annuïteiten- of een lineaire hypotheek, tenzij de waarde van de woning stijgt door een verbouwing. Dan is verhoging met een aflossingsvrije hypotheek nog steeds een optie.

Ten tweede zullen aanbieders huiseigenaren met een deels aflossingsvrije hypotheek periodiek benaderen om een nieuwe inkomenstoetsing uit te voeren om de betaalbaarheid op termijn te kunnen beoordelen.

Ten derde zal de renteopslag voor aflossingsvrije hypotheken omhoog gaan (nu maximaal 0,2% bij 10 jaar vast), wellicht naar 0,5% tot 1,0%. Deze verhoging zal ook gevolgen hebben voor consumenten die hun aflopende renteperiode moeten verlengen, niet alleen bij grootbanken maar ook bij verzekeraars en pensioenfondsen.

Veel aflossingsvrije hypotheken lopen sowieso rond 2035 af. Huizenbezitters moeten dan dus hun lening aflossen of opnieuw afsluiten, maar veel van hen zullen op dat moment een lager inkomen hebben. Bovendien hebben ze geen recht meer op hypotheekrente-aftrek. De Nederlandse aflossingsvrije hypotheken zijn dus overduidelijk een gevaar voor de financiële stabiliteit van Nederland.

recent comments